Hauptlinks

Suchen

IT-Business

Die Intel-Geschäftsergebnisse im vierten Quartal sowie Gesamtjahr 2024

Chip-Entwickler Intel hat als erster der drei großen PC-Chip-Entwickler seine Geschäftszahlen für das vierte Quartal und somit auch das Gesamtjahr 2024 vorgelegt. Das vierte Quartal endete für Intel vergleichsweise versöhnlich mit einem am oberen Ende der vorherigen Prognose (13,3-14,3 Mrd. Dollar) liegenden Quartalsumsatz von 14,26 Mrd. Dollar – was um +7,3% mehr ist als im Vorquartal, allerdings immer noch ein gewisses Minus von –7,4% gegenüber dem Vorjahreszeitraum bedeutet. Vor allem aber konnte Intel die vorherigen (heftigen) Minus-Zahlen gegenüber dem Vorquartal nunmehr wieder zurückdrehen: Der nominelle Gewinn ging von vorher –17,0 Mrd. Dollar auf nunmehr "nur" noch –153 Mio. Dollar zurück, die Bruttomarge erholte sich von 15,0% auf 39,2% und der operative non-GAAP-Gewinn wechselte von –2,4 Mrd. auf 1,4 Mrd. Dollar sogar wieder zurück ins Plus.

| Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 | Q4/2024 | |

|---|---|---|---|---|---|

| Umsatz | 15'406 Mio. $ | 12'724 Mio. $ | 12'833 Mio. $ | 13'284 Mio. $ | 14'260 Mio. $ |

| (nomineller) Gewinn | 2660 Mio. $ | –437 Mio. $ | –1654 Mio. $ | –16'989 Mio. $ | –153 Mio. $ |

| Bruttomarge | 45,7% | 41,0% | 35,4% | 15,0% | 39,2% |

| operativer non-GAAP-Gewinn | 2580 Mio. $ | 723 Mio. $ | 24 Mio. $ | –2369 Mio. $ | 1368 Mio. $ |

Die Grafikchip- und Grafikkarten-Marktanteile im dritten Quartal 2024

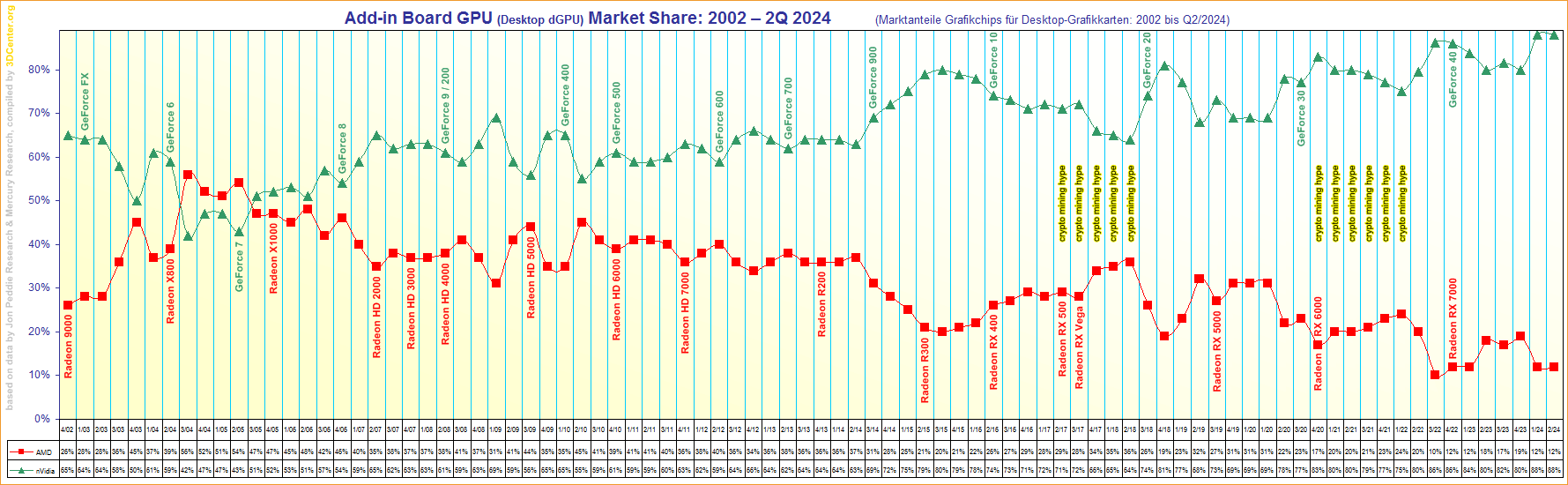

Die Marktforscher von Jon Peddie Research zeigen die neuen Zahlen zum Markt der Grafikchips für Desktop-Grafikkarten (Add-in Boards) für das dritte Quartal 2024. In selbigem ging der weltweite Grafikkarten-Absatz der Grafikchip-Entwickler AMD, nVidia und Intel bemerkbar zurück, obwohl saisonal eigentlich ein Aufschwung anstehen sollte. Allerdings ist derzeit das alles dominierende Thema natürlich die kommenden NextGen-Grafikkarten der drei Grafikchip-Entwickler, womit sich die Grafikkarten-Käufer logischerweise bereits mit verschiebbaren Anschaffungen zurückhalten. Das gleiche Verhalten zeigten im übrigen die Grafikkarten-Absätze bei der Mindfactory, welche im dritten Quartal in ähnlicher Form gegenüber dem zweiten Quartal zurückgingen (weltweit –14,5%, bei der Mindfactory –18,4%).

| Desktop dGPU | Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 |

|---|---|---|---|---|---|

| Auslieferungsmenge | 8,9 Mio. Stück | 9,5 Mio. Stück | 8,7 Mio. Stück | 9,5 Mio. Stück | 8,1 Mio. Stück |

| AMD | 17% (~1,5M) | 19% (~1,8M) | 12% (~1,0M) | 12% (~1,1M) | 10% (~0,8M) |

| nVidia | 81,5% (~7,3M) | 80% (~7,6M) | 88% (~7,7M) | 88% (~8,4M) | 90% (~7,3M) |

| Intel | 1% (~0,1M) | 1% (~0,1M) | 0% (<0,05M) | 0% (<0,05M) | 0% (<0,05M) |

| Marktanteile basierend auf ausgelieferten Stückzahlen, Quelle: Jon Peddie Research | |||||

Intel versetzt seinen CEO Pat Gelsinger in den Ruhestand

Die Nachricht des gestrigen Tages ist natürlich die In-Ruhestand-Setzung von Intels nunmehr vormaligen CEO Pat Gelsinger schon zum 1. Dezember, was Intel etwas lapidar erst am 2. Dezember mitteilte. Interimsmäßig geht es mit zwei Co-CEOs weiter, die Suche nach einem neuen Chef beginnt erst. Augenscheinlich hatte Pat Gelsinger zuletzt das Vertrauen des Intel-Verwaltungsrats verloren und kommt man mit dieser In-Ruhestand-Setzung einer direkten Entlassung vor. Genauere Details hierzu fehlen allerdings und dürfte Intel wohl auch niemals offiziell bekanntgeben. Die allgemeine Vermutung ist, dass der Intel-Verwaltungsrat hiermit auf die finanzielle Katastrophe der Geschäftsergebnisse des dritten Quartals samt dem mageren Ausblick auf die nachfolgende geschäftliche Entwicklung reagierte – sprich, es dürfte primär darum gehen, Intel so schnell wie möglich von den roten Zahlen wegzubekommen. Dafür ist ein Techniker wie Pat Gelsinger vielleicht weniger geeignet und dürften somit vorerst die Pfennigfuchser bei Intel übernehmen – denkbarerweise mit neuen Sparprogrammen.

Die nVidia-Geschäftsergebnisse im dritten Quartal 2024

nVidia hat seine Geschäftszahlen für das dritte Finanzquartal des nVidia-Finanzjahres 2025 vorgelegt, welches (abweichend vom Kalenderverlauf) bei nVidia von August bis Oktober 2024 ging. In diesem Zeitraum marschierte nVidia wiederum nur nach vorn hin zu neuen (klaren) Rekordwerten für den quartalsweisen Umsatz und Gewinn. Somit erlöste man im sinngemäßen dritten Quartal 2024 mit 35,1 Mrd. Dollar immerhin +17% mehr als im Vorquartal sowie satte +94% als im Vorjahreszeitraum. Der nominelle Gewinn kletterte hingegen auf 19,3 Mrd. Dollar, was +16% mehr als im Vorquartal sowie +108% mehr als im Vorjahreszeitraum ergibt. Das stetige Unternehmenswachstum ist dabei inzwischen komplett abgekoppelt von saisonalen Trends. Vielmehr läßt sich beobachten, dass nVidia seit Mitte 2023 ziemlich konstant jedes Quartal um gut 4 Mrd. Dollar Umsatz zulegt – nur das abgelaufene Quartal war es mit +5 Mrd. Dollar leicht stärker als dieser mittelfristige Trend.

| Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 | |

|---|---|---|---|---|---|

| Umsatz | 18'120 Mio. $ | 22'103 Mio. $ | 26'044 Mio. $ | 30'040 Mio. $ | 35'082 Mio. $ |

| (nomineller) Gewinn | 9243 Mio. $ | 12'285 Mio. $ | 14'881 Mio. $ | 16'599 Mio. $ | 19'309 Mio. $ |

| Bruttomarge | 74,0% | 76,0 % | 78,4% | 75,1% | 74,6% |

| operativer non-GAAP-Gewinn | 11'557 Mio. $ | 14'749 Mio. $ | 18'059 Mio. $ | 19'937 Mio. $ | 23'276 Mio. $ |

Die Marktanteile für x86-Prozessoren im dritten Quartal 2024

PCWorld zeigen die neuen Zahlen seitens Mercury Research zu den weltweiten Marktanteilen bei x86-Prozessoren, was wie bekannt derzeit nur AMD wie Intel betrifft und ARM-basierte Anbieter wie Apple & Qualcomm prinzipbedingt ausschließt. Hierbei konnte nach einer Phase der nur zähen Veränderungen endlich wieder einmal ein großer Zugewinn zugunsten von AMD vermeldet werden: Deren Stückzahlen-Marktanteil an x86 Desktop-Prozessoren ging um satte 5,7 Prozentpunkte auf nunmehr 28,7% AMD-Marktanteil in diesem Segment hinauf. Gerade wenn man einrechnet, dass AMD die Marke von 17% das erste Mal bereits im Jahr 2019 erreicht hatte und dass es danach nur noch sehr mühsame Zugewinne gab, welche selten über die Marke von 20% hinausgingen, kann man dies durchaus als Durchbruch für AMD bezeichnen – welcher somit auch den Weg aufmacht zu wirklich interessanten Marktanteilszahlen.

| Absatz | Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 |

|---|---|---|---|---|---|

| x86 Desktop | 19,2% vs 80,8% | 19,8% vs 80,2% | 23,9% vs 76,1% | 23,0% vs 77,0% | 28,7% vs 71,3% |

| x86 Mobile | 19,5% vs 80,5% | 20,3% vs 79,7% | 19,3% vs 80,7% | 20,3% vs 79,7% | 22,3% vs 77,7% |

| x86 Client | 19,4% vs 80,6% | 20,2% vs 79,8% | 20,6% vs 79,4% | 21,1% vs 78,9% | 23,9% vs 76,1% |

| x86 Server | 23,3% vs 76,7% | 23,1% vs 76,9% | 23,6% vs 76,4% | 24,1% vs 75,9% | 24,2% vs 75,8% |

| x86 Overall (exkl.) | 19,7% vs 80,3% | 20,4% vs 79,6% | 20,8% vs 79,2% | 21,1% vs 79,2% | ? |

| x86 Overall (inkl.) | 30,7% vs 69,3% | 28,6% vs 71,4% | 26,1% vs 73,9% | 24,6% vs 75,4% | ? |

| Stückzahlen-Marktanteile! AMD-Marktanteil in rot, Intel-Marktanteil in blau Quelle aller Zahlen: Mercury Research (±0,1PP) | |||||

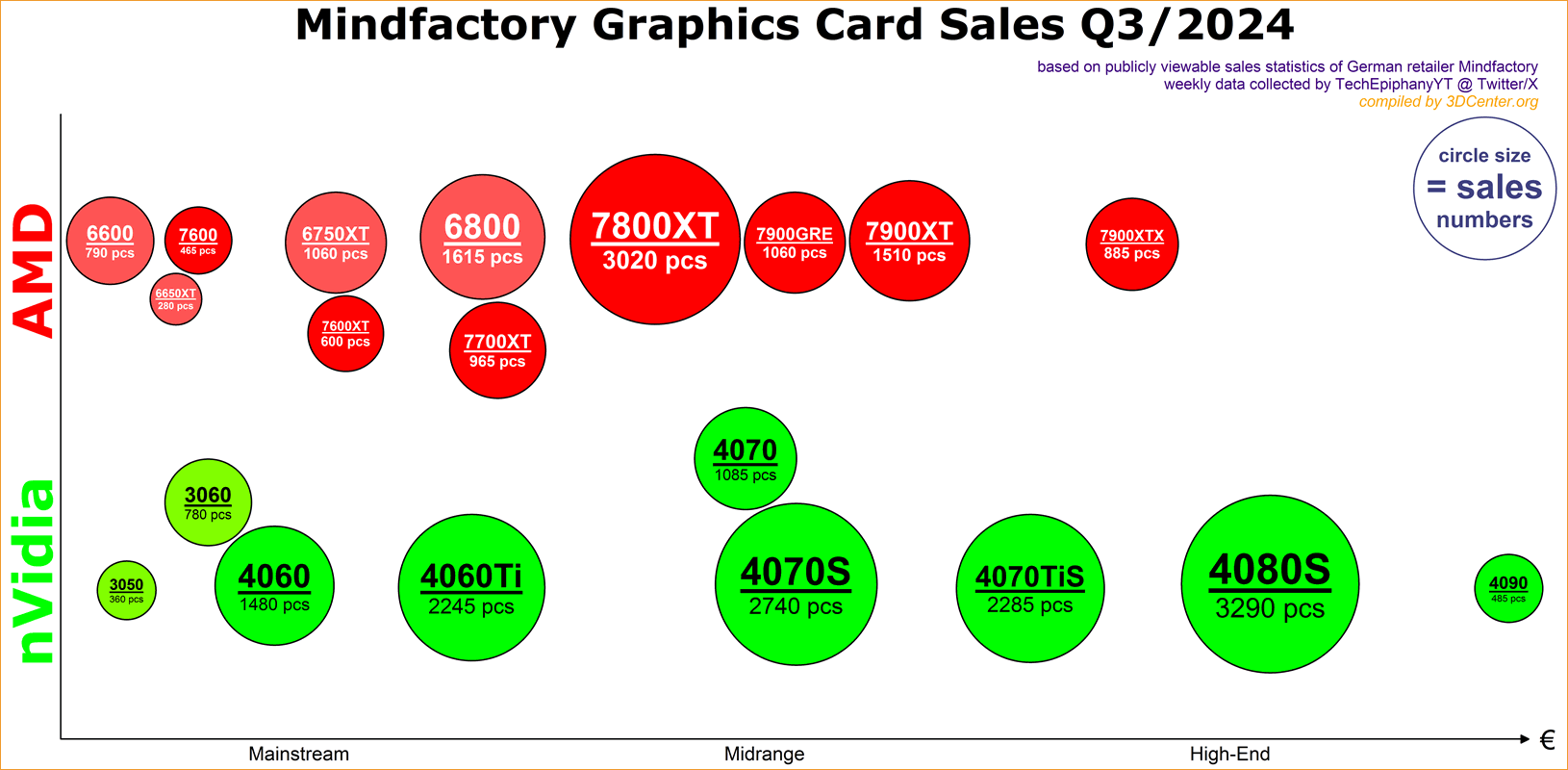

Neuer Artikel: Grafikkarten-Verkaufsstatistik Mindfactory Q3/2024

Mit dem abgelaufenen dritten Quartal läßt sich wieder eine Statistik der Grafikkarten-Verkäufe beim deutschen Einzelhändler 'Mindfactory' aufstellen, wie immer basierend auf den wöchentlichen Erhebungen seitens Twitterer TechEpiphany. Wie schon im Vorquartal gab es faktisch keine Grafikkarten-Neuvorstellungen und somit ein vergleichsweise gleichförmiges Marktverhalten – was sich jedoch immer am besten eignet, um Verschiebungen innerhalb der bekannten Positionen festzustellen. Wie die Grafikkarten-Absätze und -Umsätze von AMD, nVidia und Intel im dritten Quartal 2024 bei der Mindfactory aussehen, wie der Vergleich zu den Vorquartalen ausfällt und welche Grafikkarten-Modelle bzw. Grafikkarten-Serien sich besonders weit vorn in der Absatz-Statistik positionieren konnten, wird dieser Artikel aufzeigen ... zum Artikel.

Die Intel-Geschäftsergebnisse im dritten Quartal 2024

Intel hat seine Geschäftszahlen für das abgelaufene dritte Quartal vorgelegt, welche ein dickes Ei in Form eines nominellen Unternehmensverlusts größer noch als der Unternehmensumsatz beinhalten. Jener Umsatz lag mit 13,284 Mrd. Dollar gar nicht einmal schlecht: Dies sind zwar –6,2% weniger als im Vorjahreszeitraum, aber auch +3,5% mehr als im Vorquartal und auch am oberen Ende von Intels vorherige Prognose (12,5-13,5 Mrd. Dollar) liegend. Auffällig sind aber natürlich nur jene MINUS 17 Mrd. Dollar, welche in Intels nomineller "Gewinnspalte" stehen. Dies ist eine drastische Zahl, selbst wenn die primäre Erklärung in Sondereffekten und nicht in der eigentlichen Geschäftstätigkeit liegt. Im genauen hat Intel hier 13,0 Mrd. für Wertminderungen, 2,9 Mrd. für Abschreibungen und 2,8 Mrd. für die laufende Umstrukturierung angesetzt, zusammen sind dies mit 18,7 Mrd. Dollar sogar etwas mehr mehr als der nominelle Verlust.

| Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 | |

|---|---|---|---|---|---|

| Umsatz | 14'158 Mio. $ | 15'406 Mio. $ | 12'724 Mio. $ | 12'833 Mio. $ | 13'284 Mio. $ |

| (nomineller) Gewinn | 310 Mio. $ | 2660 Mio. $ | –437 Mio. $ | –1654 Mio. $ | –16'989 Mio. $ |

| Bruttomarge | 42,5% | 45,7% | 41,0% | 35,4% | 15,0% |

| operativer non-GAAP-Gewinn | 1924 Mio. $ | 2580 Mio. $ | 723 Mio. $ | 24 Mio. $ | –2369 Mio. $ |

Die AMD-Geschäftsergebnisse im dritten Quartal 2024

Chip-Entwickler AMD hat seine Geschäftsergebnisse für das abgelaufene dritte Quartal 2024 vorgelegt, welche den prognostizierten Rekordumsatz gebracht haben: 6,819 Mrd. Dollar hatte AMD noch nie in einem Quartal erlöst. Dies ergeben zum Vorquartal eine Steigerung um +16,9%, zum Vorjahreszeitraum hingegen um +17,6%. Sehr erfreulich für AMD auch die Erlössituation, denn gegenüber dem Vorquartal verdreifachte sich der nominelle Gewinn. Hier einzurechnen wäre immer der Umstand, das AMD noch für einige Quartale die Xilinx-Übernahme abbezahlen muß, der operative non-GAAP-Gewinn von 1,715 Mrd. Dollar gibt die reale Gewinnsitation viel eher wieder. Insgesamt geht es AMD geschäftlich so gut wie noch nie, mit zudem wohl weiterer Luft nach oben.

| Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | Q3/2024 | |

|---|---|---|---|---|---|

| Umsatz | 5800 Mio. $ | 6168 Mio. $ | 5473 Mio. $ | 5835 Mio. $ | 6819 Mio. $ |

| (nomineller) Gewinn | 299 Mio. $ | 667 Mio. $ | 123 Mio. $ | 265 Mio. $ | 771 Mio. $ |

| Bruttomarge | 47% | 47% | 47% | 49% | 50% |

| operativer non-GAAP-Gewinn | 1276 Mio. $ | 1412 Mio. $ | 1133 Mio. $ | 1264 Mio. $ | 1715 Mio. $ |

Neuer Artikel: Wieso AMD-Grafikkarten kaum über den Preis gewinnen können

Gern und häufig sieht sich AMD mit der Kritik an zu hohen Launchpreisen bzw. einer generell zu zaghaften Preisstrategie gegenüber nVidia konfrontiert. Und in der Tat sind nur maßvolle Preisabschläge gegenüber den technologisch führenden nVidia-Angeboten oftmals zu wenig, um jene auszustechen. Hinzu kommt, dass die Straßenpreise der meisten AMD-Beschleuniger im Laufe der Zeit erheblich nachgeben, nachträglich also dann doch jene von Anfang an geforderte Preislage herauskommt – nur meistens zu spät, um dann noch erheblichen Eindruck zu machen. Nachfolgender Artikel geht auf die häufig geäußerte Forderung ein, AMD sollte doch lieber gleich mit besseren Launch-Preisen antreten – und begründet, wieso dies im speziellen Markt zwischen AMD und nVidia nicht so einfach zu realisieren ist ... zum Artikel.

Die Grafikchip- und Grafikkarten-Marktanteile im zweiten Quartal 2024

Jon Peddie Research berichten über Absatzgeschehen und Marktanteile im Markt für Chip von Desktop-Grafikkarten für das zweite Quartal 2024. In diesem Zeitraum ging der weitweite Absatz auf 9,5 Mio. Stück hinauf, dies sind +9% zum Vorquartal sowie ganze +47% zum Vorjahreszeitraum – welcher noch die Ausläufer des Katers nach dem Crytomining-Hype zu verkraften hatte. Die Absatzzahlen der letzten vier Quartale liegen allerdings mit durchgehend rund 9 Mio. Stück schon wieder auf einem langfristig "normalen" Niveau, vor dem Cryptomining-Hype wurden pro Quartal ähnlich viele Grafikkarten verkauft. An der Markverteilung änderte sich im übrigen nichts, das Ergebnis von 12% AMD zu 88% nVidia zu 0% Intel gab es genauso schon letztes Quartal.

| Desktop dGPU | Q2/2023 | Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 |

|---|---|---|---|---|---|

| Auslieferungsmenge | 6,44 Mio. Stück | 8,9 Mio. Stück | 9,5 Mio. Stück | 8,7 Mio. Stück | 9,5 Mio. Stück |

| AMD | 17,5% (1,13M) | 17% (~1,5M) | 19% (~1,8M) | 12% (~1,0M) | 12% (~1,1M) |

| nVidia | 80,3% (5,17M) | 81,5% (~7,3M) | 80% (~7,6M) | 88% (~7,7M) | 88% (~8,4M) |

| Intel | 2,3% (0,15M) | 1% (~0,1M) | 1% (~0,1M) | 0% (<0,05M) | 0% (<0,05M) |

| Marktanteile basierend auf ausgelieferten Stückzahlen, Quelle: Jon Peddie Research | |||||